L’effet direct des droits d’importation américains sur le secteur est limité, car les exportations de produits chimiques vers les États-Unis sont faibles en termes de valeur et de volume.

- L’impact direct du litige commercial sino-américain est jusqu’ici limité

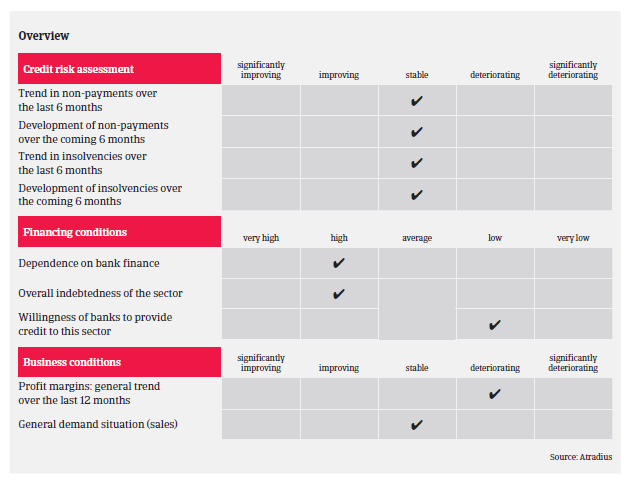

- Les paiements prennent entre 60 et 90 jours en moyenne

- Les conditions de prêt restent très strictes

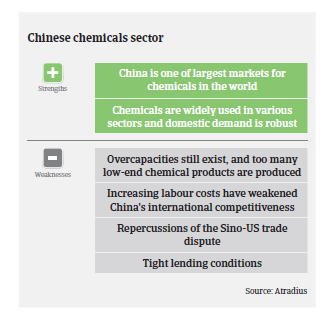

L’industrie chimique chinoise est entrée dans une phase de croissance faible mais toujours solide, après un ralentissement de la croissance du PIB (augmentation prévue de 6,3% en 2019 et de 6% en 2020). Cependant, les taux de croissance du PIB chinois et de la demande en produits chimiques restent supérieurs à la moyenne mondiale. Le secteur bénéficie également de projets d’infrastructure à l’étranger dans le cadre de la « Belt and Road Initiative ».

Le volume des exportations de produits chimiques de la Chine représente environ 10% de la production du secteur. L’effet direct des droits d’importation américains sur le secteur est limité, car les exportations de produits chimiques vers les États-Unis sont faibles en termes de valeur et de volume. Cependant, l’impact est plus grand pour les fournisseurs de produits chimiques des secteurs chinois axés sur l’exportation (jouets, textiles, etc.), qui sont profondément affectés par les tarifs punitifs imposés par les États-Unis.

En raison de la demande en aval plus élevée et de la hausse des prix de vente, le bénéfice net du secteur a augmenté de 30% en 2018, pour atteindre 900 milliards de yuans. Toutefois, les marges bénéficiaires des entreprises de l’industrie chimique devraient se dégrader au cours des prochains mois en raison de la volatilité accrue des prix du pétrole et des prix à la hausse des importations de produits de base provenant des États-Unis et d’autres pays.

En guise de riposte aux tarifs américains, la Chine a imposé un tarif de 10% sur les importations de gaz naturel liquéfié (GNL) provenant des États-Unis, passant à 25% en juin 2019. La majeure partie du pétrole et du gaz des États-Unis est importée par de grandes entreprises d’état telles que Sinopec, PetroChina et CNOOC, qui sont largement en mesure de faire face à la hausse des coûts d’importation et qui peuvent également compter sur des subventions de la part du gouvernement.

Dans l’industrie chimique, l’endettement et la dépendance vis-à-vis du financement bancaire sont élevés, tandis que la politique de prêts des banques est restrictive pour les entreprises privées. Les banques préfèrent proposer des prêts aux entreprises d’état ou proposer des prêts syndiqués dirigés par le gouvernement.

En moyenne, les paiements dans le secteur chimique chinois prennent à peu près 60 à 90 jours. Le niveau des retards de paiement et des cas d’insolvabilités est moyen et aucune augmentation majeure du nombre de faillites n’est attendue en 2019, la demande de produits chimiques étant relativement stable dans tous les sous-secteurs et dans tous les groupes de consommateurs.

Cela dit, on ne peut exclure que plusieurs PME dépendantes des exportations des États-Unis échouent si le litige commercial se poursuit ou même s’aggrave. Dans le même temps, les réformes continues de l’offre et les politiques environnementales plus strictes en Chine continueront de forcer les acteurs incompétents et faibles à quitter le marché.

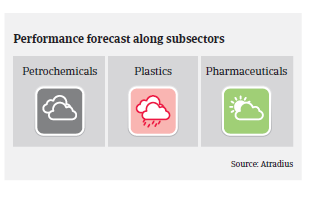

Notre politique de couverture du secteur chimique chinois est généralement neutre pour la plupart des principaux sous-secteurs (produits chimiques de base, produits pétrochimiques et produits chimiques fins et spécialisés). La performance des entreprises reste stable, avec une utilisation accrue de la technologie de pointe afin d’obtenir des produits de qualité supérieure. Dans le secteur agrochimique, le problème de la surcapacité a été résolu avec succès par des mesures du gouvernement visant à ajuster le marché et à renforcer la protection de l’environnement.

Toutefois, il subsiste des risques à la baisse, tels qu’une recrudescence du litige commercial, qui entraînerait un grave ralentissement économique et une performance médiocre des marchés boursiers, affectant les cours des actions des sociétés cotées. Nous sommes plus prudents avec les entreprises privées de produits chimiques fortement orientées, étant donné que les banques offrent actuellement des prêts de manière restrictive aux sociétés privées. Nous sommes également plus prudents dans notre approche des négociants en produits chimiques, en raison des bénéfices très faibles de ce secteur et de la volatilité constante des prix.

Notre politique de couverture pour le sous-secteur des plastiques est restrictive, car de nombreux petits acteurs sont actifs dans ce secteur et la majorité des produits reste bas de gamme. Les plastiques constituent le secteur des produits chimiques principalement touché, directement ou indirectement, par le litige commercial sino-américain (en tant que fournisseurs d’entreprises dépendant des exportations vers les États-Unis). En ce qui concerne les entreprises de plastique exportant aux États-Unis, nous examinons la solidité financière et la part des exportations et déterminons si les marchandises figurent ou non sur la liste tarifaire. La tendance à long terme du secteur semble être plus positive, la production progressant dans la chaîne de valeur.

Notre politique de couverture pour les produits pharmaceutiques est ouverte car la demande nationale est forte, alors que la plupart des acteurs actifs sur le marché sont des entreprises d’état. Lors de la couverture dans le secteur chimique/pharmaceutique, nous tenons compte de la performance de chaque sous-secteur, du contexte des actionnaires de l’entreprise, de la nature de l’acheteur (vendeur ou fabricant), de leur performance financière et de leurs mécanismes de financement.

Documents associés

835KB PDF