Pour l’économie italienne, les métaux et plus particulièrement l’acier revêtent une importance particulière, car ce secteur d’activité représente 2% du PIB.

- Performances médiocres pour les segments distributeurs/service après-vente

- Un rebond est constaté depuis 2016

- Durée moyenne de paiement : 90 jours

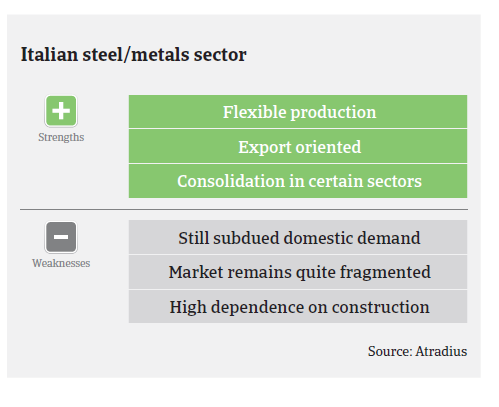

Pour l’économie italienne, les métaux et plus particulièrement l’acier revêtent une importance particulière, car ce secteur d’activité représente 2% du PIB. Il a souffert en 2009 et en 2011-2013 d’une production massive accompagnée d’une diminution de la consommation due à la faible demande, à la surcapacité et aux prix fixes; par conséquent, la totalité des acteurs de la chaîne de valeur a enregistré des marges en baisse. La faible demande persistante et les importations d’acier chinois à prix bas ont entraîné une baisse de la production d’acier italien de plus de 7% en 2015 (qui est passée à 22 milliards de tonnes).

Mais le secteur a rebondi en 2016, principalement grâce à l’augmentation de la demande de la part de l’industrie automobile et des droits antidumping imposés par l’Union Européenne à l’acier chinois. La production d’acier a augmenté de 6% en raison d’un fort accroissement de la quantité d’acier plat, tandis que les produits en acier long n’ont enregistré qu’une hausse modeste. Selon la World Steel Association, la production d’acier a légèrement augmenté entre janvier et août 2017 (à hauteur de 1,7%). Les prix de vente ont remonté et les exportations bénéficient du taux de change avantageux de l’Euro.

Mais le véritable rebond des ventes intérieures d’acier n’interviendra qu’en 2018, car la demande provenant du secteur du bâtiment, qui représente 50% de la consommation d’acier, n’a donné que des signes modérés de reprise jusqu’à maintenant. Les exportations pourraient être affectées, car le marché algérien, l’une des principales destinations des exportations italiennes, avec l’Allemagne, pourrait être auto-suffisant d’ici fin 2018.

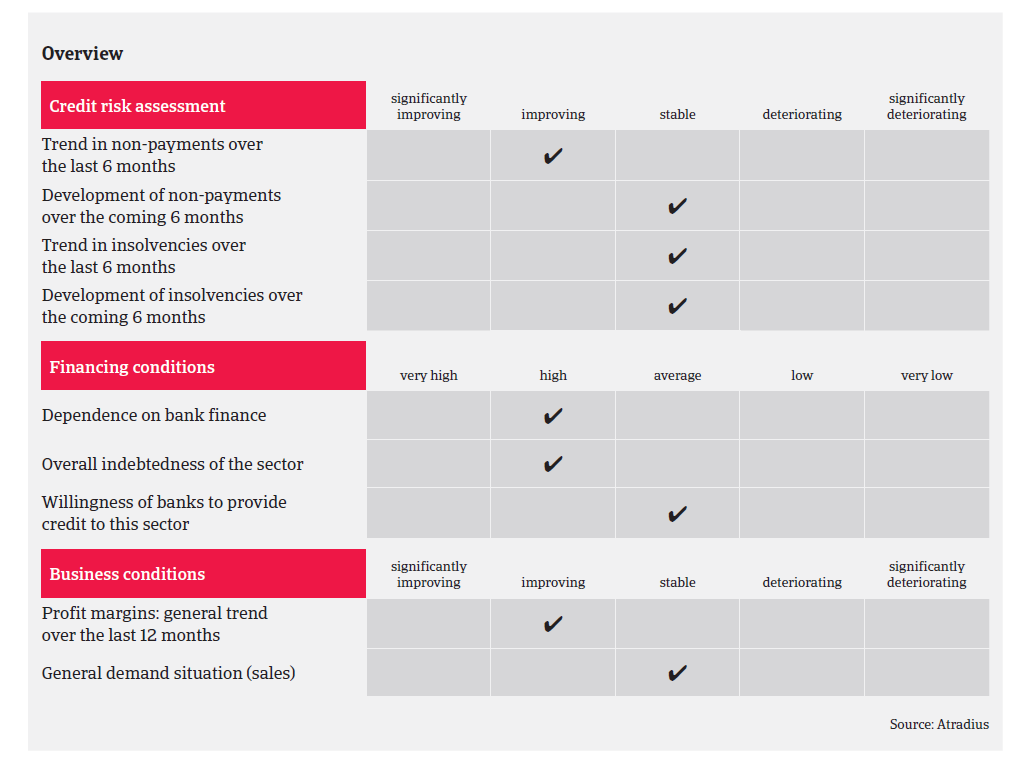

Le rebond des prix de vente de l’acier et des métaux, ainsi que les ventes à l’exportation et la fin de la faible demande domestique, ont également favorisé l’augmentation des marges des entreprises en 2017, même si cette hausse reste modérée pour l’instant. Le nombre de retards de paiement et de faillites a diminué en 2016, et devrait rester stable, voire diminuer légèrement, en 2017. Toutefois, les entreprises qui travaillent sur le marché intérieur restent affectées par des paiements lents de la part de leurs clients.

Grâce à la reprise économique générale, à l’augmentation des prix de vente et de la production, et aux bonnes performances des demandes d’indemnisation de l’assurance-crédit depuis 2016, nous avons modifié récemment nos prévisions relatives au secteur sidérurgique/métallurgique, les faisant passer de «Sombre» à «Correct». Notre politique de couverture est ouverte à neutre, selon les performances des sous-secteurs et de leurs principaux acheteurs. Notre politique est davantage ouverte concernant les aciéries, qui peuvent appliquer des prix plus élevés, et les entreprises sidérurgiques/métallurgiques travaillant avec l’industrie automobile. Il en va de même pour les entreprises ayant une vocation à l’exportation; en revanche, la prudence est de mise concernant les entreprises qui dépendent des secteurs du bâtiment et de l’industrie pétrolière/gazière. Nous sommes plus prudents encore au sujet des distributeurs et des centres de services du secteur, qui se caractérisent par un nombre important d’entreprises relativement petites, et qui affichent une valeur ajoutée limitée, de faibles marges et un fort endettement. Les prix de l’acier, élevés, bénéficient aux aciéries, mais ils peuvent être problématiques pour les distributeurs, en termes de besoins accrus en fonds de roulement.

Documents associés

1.32MB PDF